A taxa básica de juros, popularmente conhecida como taxa Selic, é estabelecida pelo Comitê de Política Monetária (Copom), servindo como base de cálculo para os juros cobrados em empréstimos, financiamentos e outros produtos bancários, além disso, além disso, sua principal função é controlar a inflação.

Podemos definir a inflação como o aumento da base monetária que resulta em contínuo e generalizado dos preços no mercado, ou seja, ela representa o aumento do custo de vida para o consumidor e para as empresas, resultante da elevação do preço dos produtos.

Quando o Copom decide diminuir a Selic, cria uma interferência direta com a inflação, tendo em vista que quanto maior o consumo, ocasionado pela corte na taxa, maior será a inflação. Em resumo, quanto mais pessoas consomem, a tendência é de que os preços dos bens e serviços subam, conforme a lei de oferta x demanda.

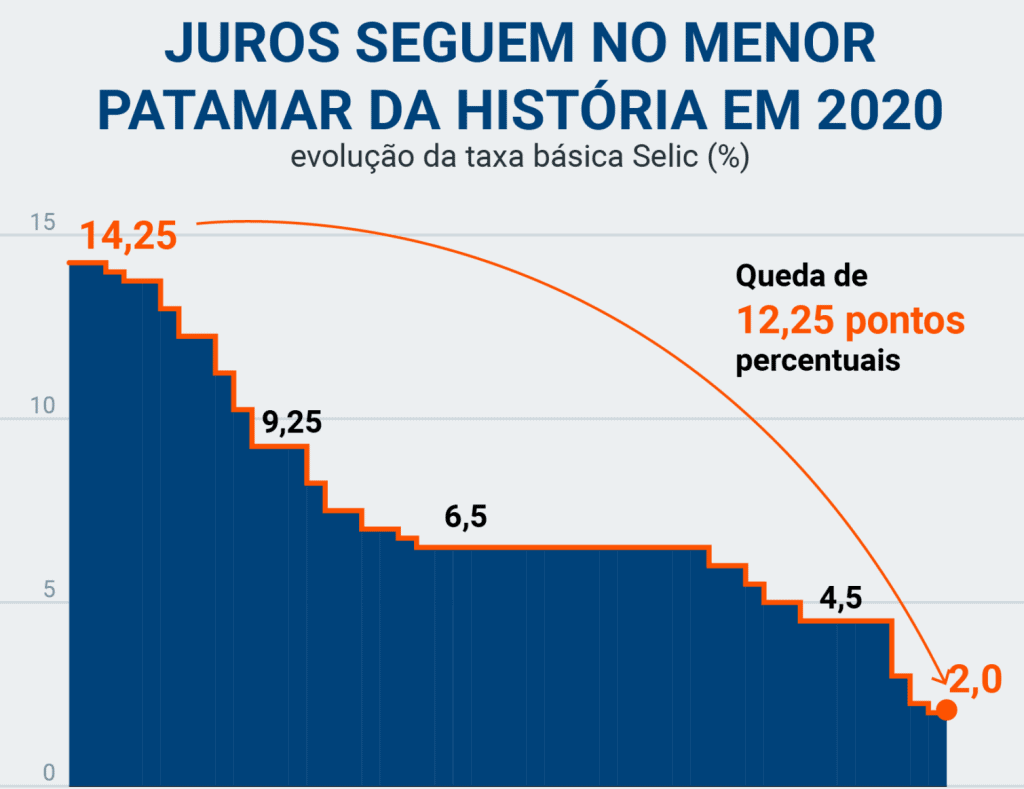

Em retrospectiva, a queda da nossa taxa básica de juros nos últimos anos impressiona. Em poucos anos, saímos do patamar de 14,25% em 2015, para alçarmos atuais 2% no ano de 2020.

No entanto, o Banco Central não deve conseguir manter a taxa de juros em patamares tão baixos por um longo prazo. Acontece que o risco fiscal, ou seja, a possibilidades de ocorrências de eventos capazes de afetar as contas públicas, vem crescendo no brasil.

O endividamento do país cresce em ritmo acelerado, o próprio Tesouro Nacional reconheceu pela primeira vez que a dívida bruta do governo vai ultrapassar os 100% do PIB nos próximos anos, ocasionadas principalmente pelas despesas emergenciais no combate à pandemia de covid-19 e as políticas assistencialistas, com o auxílio emergencial.

Leia também:

- Como a taxa de juros afeta seus investimentos?

- Sua carteira de investimentos está perdendo para a inflação?

- Por que o dólar está subindo tanto em 2020?

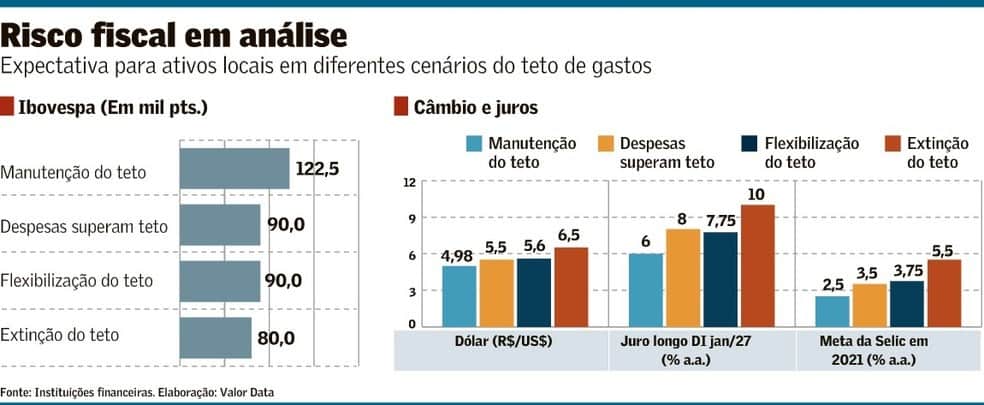

Esse aumento do risco no estouro do teto de gastos em 2021 e as incertezas sobre a capacidade do governo conseguir equilibrar as contas e honrar seus compromissos são alguns exemplos do cenário político/econômico caótico.

Mas afinal, você deve estar se perguntando com a dinâmica do teto de gastos afeta a principal taxa de juros do nosso país, a explicação é bem simples. O rompimento do teto de gastos, impacta diretamente no câmbio, ou seja, faz com que o dólar continue subindo.

Essa alta na moeda interfere também na inflação, uma vez que muitos produtos consumidos aqui chegam do exterior, como o caso do trigo para fabricação do nosso pão francês de todas as manhãs.

No meio do caminho tinha uma pedra

No último Boletim Focus, publicado em 23 de outubro de 2020, a inflação foi de 2,99%, uma alta de 0,34% comparado à semana anterior. Embora o porcentagem ainda esteja dentro da meta inflacionária do governo de 4%, o resultado inesperado já indica alerta amarelo na Selic baixa.

Afinal, se estamos em um processo de aceleração generalizada dos preços, o Banco Central não conseguirá manter a taxa em 2%.

Sabemos também que com o fim do auxílio emergencial teremos uma queda importante no consumo de grande parte da população, e isso deve ter impacto nos preços.

Sem consumo a economia não vai para frente, o que leva o Governo a pensar novas formas de transição adequada do auxílio emergencial, uma das saídas seria o novo programa de renda básica, todavia este poderia furar o teto de gastos e resultar no que explicamos acima, uma verdadeira encruzilhada fiscal.

Assumindo riscos

Há também outro risco agregado ao aumento da Selic. Hoje grande parte da dívida brasileira é financiada por papéis pós-fixados e de duração curta, a emissão acontece com a taxa Selic em patamares muito baixos, o que reduz os juros pagos em um momento de aumento de dívida.

Caso a taxa aumentasse as projeções de crescimento teriam que ser revisadas, pois pagamento de juros maiores comeriam mais espaço do orçamento, piorando novamente a dívida. O que iria virar uma grande bola de neve.

Sem uma política fiscal austera e flexibilização do teto de gastos, o mercado pediria prêmios cada vez maiores para financiar a dívida pública, tendo em vista o risco agregado. Com a Selic voltando a subir, o custo da dívida ficaria enorme para os cofres públicos, caso não houver redução de gastos para pagar as contas, a única solução seria aumentar os impostos, terrível para o crescimento.

Fatores externos

Países mais fortes, como os Estados Unidos, já deixaram claro que deixarão seus juros perto de zero por um bom tempo ainda, todavia caso esse objetivo fosse alterado, os investidores tenderiam a tirar ainda mais seus dólares do Brasil e levar para investir lá, o que resultaria na elevação do preço da moeda americana, obrigando o país a elevar os juros internos também.

De olho na inflação

Entendemos que quando os preços de produtos e serviços sobem, ocasionados pela alta da inflação, nos precisamos de mais dinheiro para comprar esses mesmos produtos. Essa lógica serve para os seus investimentos. Caso o rendimento das aplicações seja menor que a variação da inflação no mesmo período, você estará perdendo dinheiro.

Irei utilizar um exemplo para elucidar melhor essa questão. Imagine que você tenha aplicado R$ 1.000 por um ano e que a inflação seja 2,99%, considerando que os investimentos que pagam imposto são taxados em 17,5% para saques após 360 dias. Vejamos:

Tesouro Selic

Rendimento bruto: R$ 20 (Selic em 2%)

Rendimento líquido: R$ 16,50 (descontado R$ 3,50 de imposto)

Ganho real com inflação de 2,99% (2020): perda de R$ 13,40

Ganho real com inflação de 3,10% (2021): perda de R$ 14,50.

Poupança

Rendimento bruto: R$ 14 (70% da Selic)

Rendimento líquido: R$ 14 (não paga imposto)

Ganho real com inflação de 2,99% (2020): perda de R$ 15,90

Ganho real com inflação de 3,10% (2021): perda de R$ 17.

Moral da história, operar renda fixa parece muito fácil, até você ver seus títulos dando prejuízos do tamanho de prejuízos típicos de Bolsa em momentos ruins. A realidade do juro negativo já chegou ao Brasil, não se engane, renda fixa não é fixa.

Conclusão

Estamos vendo instabilidade nos mercados, nos títulos públicos, dificuldade de rolagem da dívida, um aumento dos prêmios dos títulos e uma grande oscilação cambial, com isso o Banco Central será forçado em algum momento, subir a Selic.

O investidor brasileiro deve ficar de olho na inflação e precisa estar ciente que só apostar em títulos IPCA+ pode não ser o bastante para proteger a carteira de um eventual processo inflacionário.

Se você acredita em inflação comportada e juros baixos, fundos imobiliários, bolsa de valores seriam suas melhores opções. Caso sua visão seja pessimista, ativos lastreados em dólar seriam a melhor alternativa de investimentos, visto que historicamente sempre estressou e subiu.

Caro leitor, creio que a dica mais valiosa no artigo de hoje, seja uma terceira opção muito mais poderosa do que as duas citadas acima, é a diversificação.

Não precisamos ser contra, nem a favor do Brasil, ainda mais em um cenário tão incerto. Combinar uma carteira com ativos diferentes entre si como ações, renda fixa, fundos imobiliários, ativos internacionais em dólar, irão trazer muito mais tranquilidade e tirar a ansiedade do noticiário econômico.