Crises econômicas sempre irão acontecer. As economias crescem em fases cíclicas: uma hora entram em fase de expansão, em outro momento começam a entrar na fase de retração. Esses ciclos são normais e necessários para evitar maiores distorções na estrutura de produção e consumo.

Nenhuma economia cresce para sempre, pois a estrutura produtiva e o preço dos ativos precisam ser ajustados quando esse crescimento se dá de forma muito acelerada ou prolongada. A mesma coisa ocorre com fases de retração: nenhuma economia afunda para sempre, uma hora ou outra o preço dos ativos é ajustado para cima.

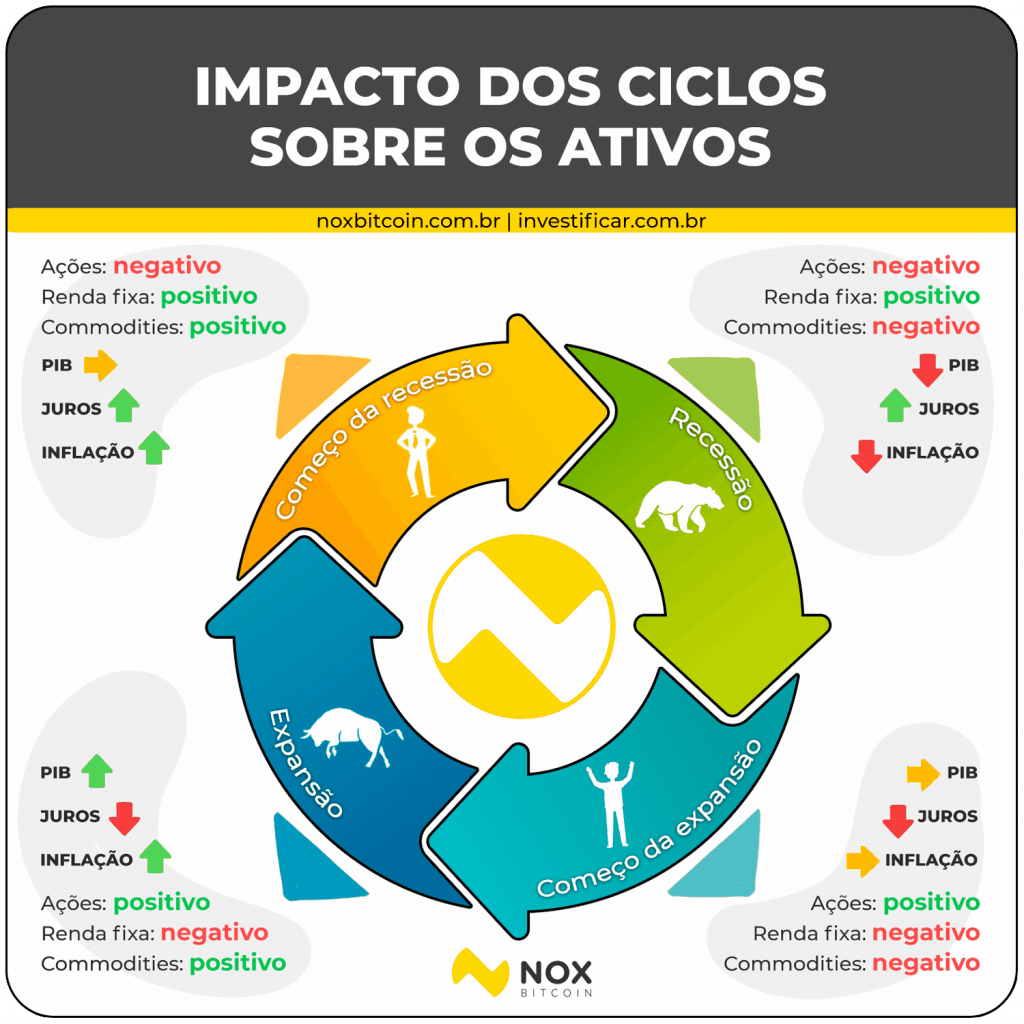

Com isso, cada classe de ativo financeiro (renda fixa, renda variável, commodities e moedas) tende a reagir fortemente a cada fase do ciclo. Por exemplo, em períodos de crescimento, ativos da renda variável, como ações, tendem a se sair muito bem. A lucratividade das empresas aumenta, valorizando suas ações.

Renda variável também varia para baixo

O problema (ou não) é quando a renda variável varia para baixo, principalmente em tempos de crise, ou diante de algum fato relevante. Recentemente a bolsa ativou o circuit-breaker, mecanismo que interrompe negociações temporariamente quando a queda é excessiva.

Investidores estavam assustados com o desenrolar do Coronavírus e a situação piorou quando a Arábia Saudita decidiu cortar o preço do petróleo, em desacordo com a Rússia, o que poderia levar a uma guerra de preços. No Brasil, o Ibovespa apagou ganhos de 14 meses em 46 dias e chegou a cair 25% desde o seu máximo histórico

Todo o cenário foi de “apocalipse”, muita gente vendendo ações sem pensar muito, pessoas altamente assustadas com a grande queda do mercado. Toda essa reação pode ter sido amplificada também pelo fato de ter muita gente entrando na bolsa, isto é, saindo da Renda Fixa e indo direto para Ações. O número de CPFs na bolsa bateu 1,9 milhão, praticamente dobrou em 1 ano.

Quem vendeu tudo o que tinha, possivelmente não seguiu as boas práticas em investimentos, que são: investir apenas dinheiro que não vai precisar no curto prazo, se entender como investidor, ter uma boa alocação de risco e visão de longo prazo, especialmente em bolsa.

Mas, e agora? O estrago já foi feito, ou você perdeu seus ganhos, ou está no prejuízo. O que deve ser feito? Vender tudo para comprar mais depois? Comprar tudo o que for possível? Fazer nada? Essa pergunta cerca as nossas cabeças sempre que esses eventos acontecem.

Como se preparar para o pior

Muita gente saiu da Renda Fixa e Poupança, indo direto para a bolsa. O problema não é começar agora e pagar caro nos ativos. O maior problema está na falta de dinheiro para aproveitar as oportunidades quando os ativos financeiros ficam muito baratos. Quem segue as boas práticas fica tranquilo nesses cenários.

A melhor maneira de se preparar para o pior é tendo disciplina e investindo de acordo com seu perfil de risco. Não adianta ter uma carteira de perfil agressivo se você vai vender tudo na primeira queda.

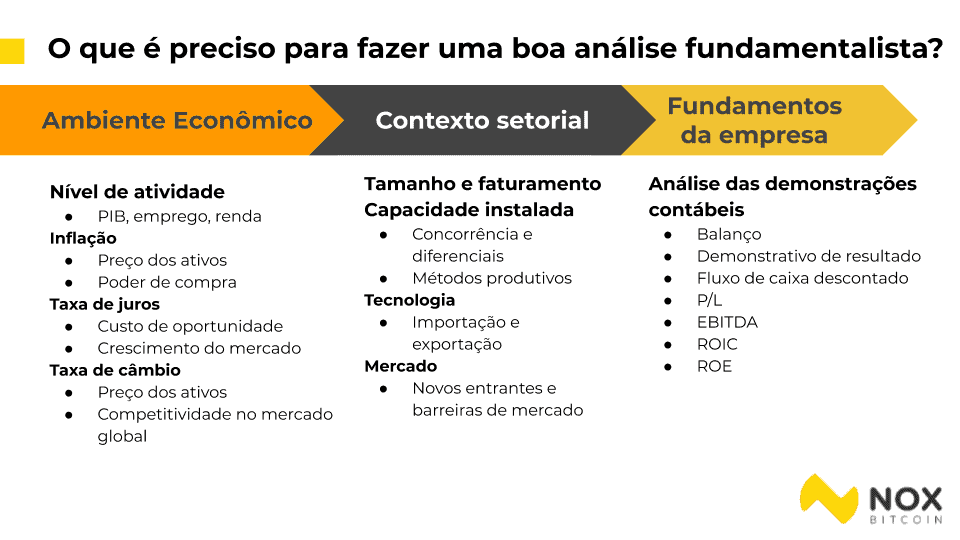

Para passar por tempos de crise, nada é melhor do que: ter caixa (reserva de emergência), pensamento de longo prazo e ativos com bons fundamentos: empresas boas pagadoras de dividendo, bom fluxo de caixa e com boas perspectivas de mercado. Veja abaixo os principais fundamentos:

Crises sempre acontecerão e as bolsas sempre ativarão circuit-breaker, isso é inevitável, pois a volatilidade sempre estará lá para ajustar expectativas e corrigir distorções na economia. A questão é como você lida com isso, e a melhor forma de lidar com isso é com a tranquilidade de ter caixa, carteira de longo prazo e confiar em seus ativos.

Também é possível fazer seguro de carteira com opções. Você compra Opções de Venda (PUTS) das suas ações ou do índice BOVA11, que protegerão sua carteira na hora que o mercado vier abaixo, funcionando como um seguro de carro em casos de furto e perda total. No entanto, caso nada aconteça, você perderá o dinheiro gasto na proteção, sendo necessário recomprar opções de venda periodicamente.

Mas vale a pena fazer seguro depois que o mercado veio abaixo? Não. O melhor momento para comprar proteção é quando os mercados estão no auge. A proteção fica mais barata. Em momentos de pânico, proteções custam caro e é melhor usar o dinheiro para comprar ações e ativos a um melhor preço.

Vender tudo, fazer nada ou comprar tudo?

A maneira que você age vai depender daqueles fatores que mencionei acima: alocação de risco, caixa e prazo de investimento. Sabe o que vale mais do que saber a hora de comprar e vender? Saber lidar com o risco e ter disciplina.

Se você está seguindo as boas práticas: investindo de acordo com seu perfil de risco, visão de longo prazo e tendo caixa para se expor, o melhor a se fazer é comprar periodicamente ativos que já estejam em seu radar. Só tome cuidado para não ficar muito agressivo e consumir seu caixa inteiro, pois nunca saberemos se o mercado vai cair mais.

Quem gastou todo o dinheiro e não está precisando dele agora: não venda seus ativos em baixa. Veja bem, se você não precisa do dinheiro agora, não venda-os na baixa para comprar mais caro depois. Obtenha renda e construa seu caixa para fazer novas compras no futuro.

Agora vem o pior caso: quem está alavancado e precisando do dinheiro agora. O primeiro passo é reduzir a alavancagem, vender alguns ativos e aceitar as perdas. Isso vai reduzir o risco de ser liquidado e quebrar. Se está precisando do dinheiro para atender outras necessidades, terá que vender ativos ou pegar algum empréstimo. Esse cenário não é adequado em nenhuma situação e deve ser evitado de todas as formas.

Saia do home-broker, vá correr, jogar bola ou viajar

O melhor especulador que conheci fazia uma média de 5 trades por ano e via a variação de sua carteira 1 vez por mês. A maior parte do tempo ele gastava focando no trabalho, na família, viajando e jogando bola. Ele me disse: “acompanhar seus investimentos toda hora não vai fazê-los valorizar”.

E ele está certo. Tem investidor que fica vidrado em aplicativos de portfólio, planilhas e outras formas de acompanhar investimentos. Veja bem, se você investe apenas o dinheiro que não vai precisar por 2, 5 ou 10 anos, não faz sentido ficar vendo a variação da carteira toda hora.

Investir é estudar os ativos que você escolheu, fazer compras recorrentes (preço médio) e acumular. Não se fica rico do dia para a noite, mas você pode quebrar se ficar muito ganancioso e não ter paciência, principalmente em momentos assim. Isso serve para todos os mercados: de ações a criptomoedas.