Nos últimos dias, o Bitcoin esteve altamente correlacionado com o mercado de ações. Isso significa que seu preço se movimento na direção das principais bolsas do mundo: para baixo. Investidores estavam fugindo do risco e vendendo seus ativos em busca de Dólares (liquidez).

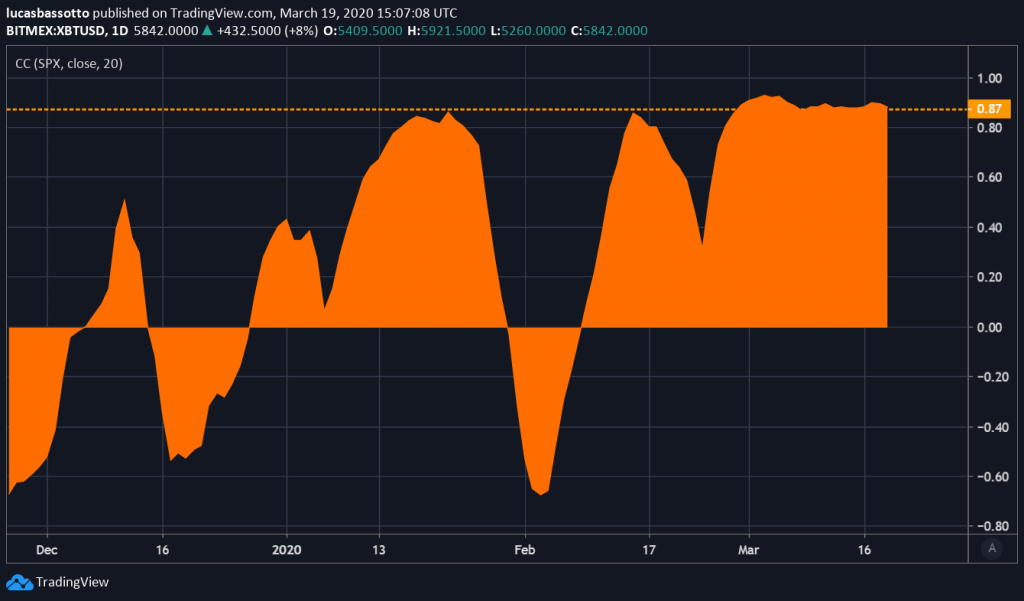

A correlação entre Bitcoin e S&P500, um dos principais índices de ações no mundo, ainda está alta, os indicadores do TradingView mostra que atualmente a correlação é de 0,87. Lembrando que a escala vai de -1 a 1, onde -1 representa correlação negativa, 0 significa sem correlação e 1 significa completamente correlacionado.

Muitos investidores criticaram a tese de Bitcoin como reserva de valor ou ativo de proteção contra grandes crises. O ativo teve grandes perdas nos últimos dias (-36% desde o dia 05 de março), chegando a cair 45% em um único dia. A ideia é que o Bitcoin se valorizaria ou perderia menos do que as bolsas e ativos de risco.

Acontece que, em momentos de maior estresse do sistema financeiro, os investidores vendem seus ativos para obter liquidez, aumentar a margem de grandes posições e se proteger. Todos os ativos caem diante de um grande volume de venda. Até mesmo o Ouro, que tem sido a reserva de valor milenar.

No entanto, nos últimos dias, o Bitcoin tem se mantido em uma zona de preços entre US$ 5,000 e US$ 5,500. Nas últimas horas, ele teve uma valorização de 10%, mesmo com uma queda do S&P 500 futuro. O Bitcoin tem seguido o caminho do índice de ações nos últimos dias, a questão agora é saber se vai ocorrer um descolamento, ou se seguirá o mesmo caminho.

O decoupling vai acontecer?

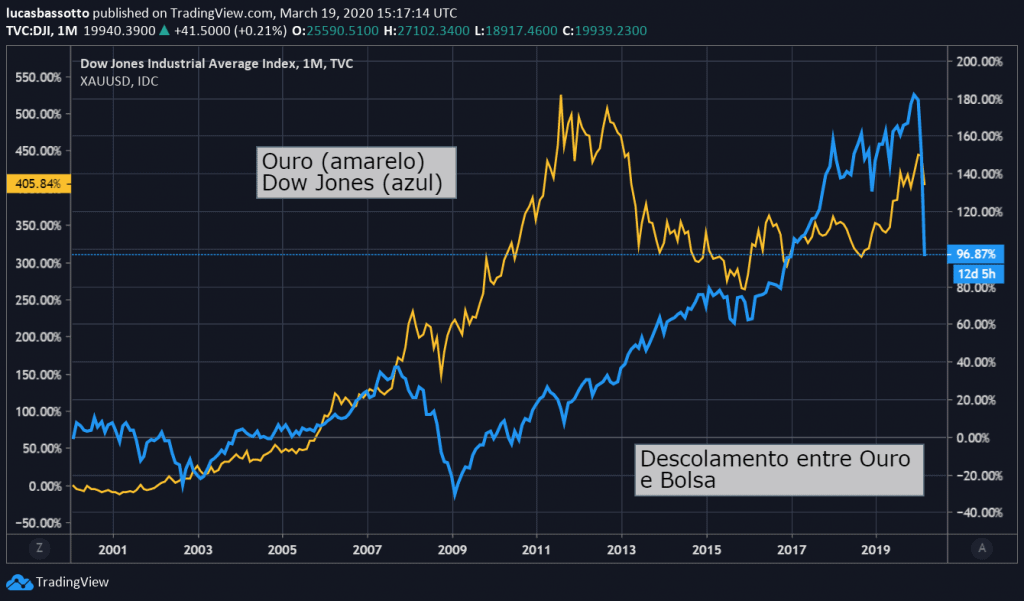

Na grande crise de 2008, a liquidez do sistema financeiro secou e o mercado de ações teve uma queda excepcional. O Dow Jones teve uma queda de 54% em relação ao seu valor máximo. Todo o processo de queda durou 356 pregões, começando em 2007, ficando mais agudo em Outubro de 2008, até chegar no fundo em 2009.

Em um primeiro momento, o Ouro caiu também, mas logo depois apresentou um descolamento em relação à bolsa (decoupling), como pode ser observado no gráfico abaixo. A questão é que em crise de liquidez, o dinheiro é a prioridade. Mas depois que a volatilidade diminui, os investidores começam a pensar melhor na alocação de investimentos.

O que podemos perceber é que no momento do choque, nenhum ativo escapa. Não é efetivo olhar apenas para o dia ou a semana em que o evento aconteceu, é preciso olhar o antes e depois para ter uma análise com mais acurácia.

Evitando ruído e fugindo de cisnes negros

Cisnes negros são eventos imprevisíveis, raros e impactantes, como o Coronavírus. Ou você se prepara para eles, ou não se prepara. O pior momento para fazer hedge e comprar seguro é quando o mercado acabou de desabar. O melhor momento é quando todos estão confiantes. Isto é, não adianta comprar um seguro depois que o carro foi roubado.

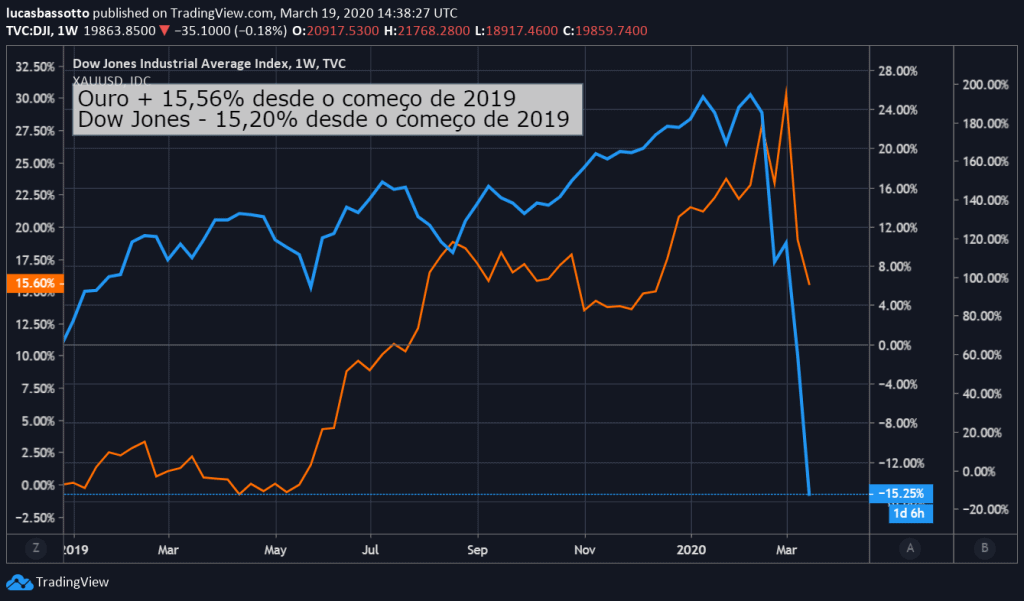

Diante disso, é necessário observar o comportamento do Ouro antes do choque do Coronavírus e do Petróleo. Quem foi fazendo preço médio, diminuindo exposição em bolsa e comprando Ouro como um ativo de proteção, conseguiu de fato se proteger da grande queda da bolsa.

Novamente, a ideia do hedge e do seguro de carteira é simples: proteger antes de acontecer o sinistro, isto é, a casa cair. Alocar capital em proteção, rebalancear a carteira para ficar menos exposto em bolsa, isso é se preparar para uma crise. Não adianta se preparar depois que ela acontece.

Mas e o Bitcoin?

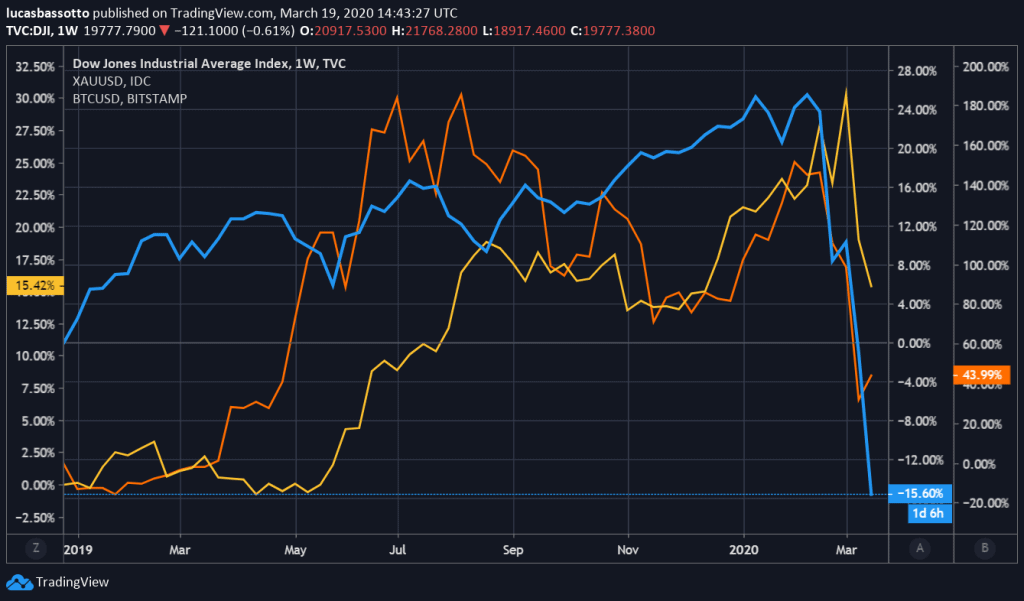

Como ele se saiu como um ativo de proteção desde o começo de 2019? Colocando de lado, o Bitcoin (em laranja) teve uma performance de 43,99%, contra 15,42% do Ouro (linha amarela) e -15,60% do Dow Jones (linha azul).

Quem começou a alocar Bitcoin até Maio de 2019 está no lucro ou no máximo no zero.

Mas por que só escolhi as janelas do começo de 2019? A resposta é simples, em 2018 a economia começava a dar sinais de recessão para os próximos anos. O FED fez a função de um Banco Central na época: evitar choques econômicos através da diminuição da taxa de juros e novas rodadas de Quantitative Easing.

Isso estava funcionando até surgir o cisne negro do COVID-19, o que derrubou todos os mercados no mundo inteiro. Você teria saído no lucro se tivesse comprado Bitcoin de 2013 até a segunda metade de 2017 e do final de 2018 até Maio de 2019. Mas vale repetir: a melhor estratégia para investir em Bitcoin é através de compras recorrentes e a prática do preço médio.

Esse crash do mercado nos deixa uma grande lição: rebalanceamento e alocação de carteira é tudo. Quando se está vencendo, é preciso realizar lucro e, em alguns casos, buscar proteção em seguros de carteira e ativos com essa característica.