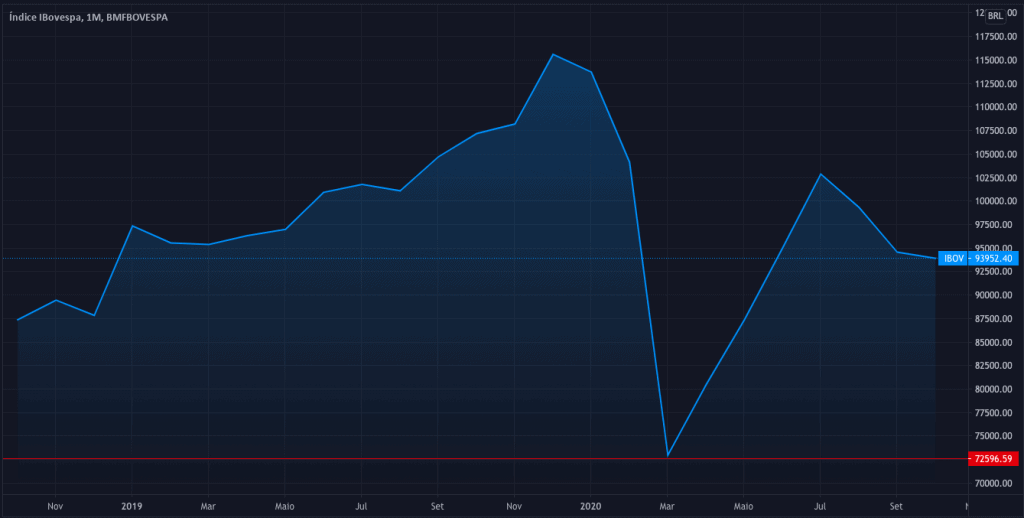

O Corona crash iniciado em março de 2020, entrou para a história do mercado financeiro. No mês, o Ibovespa despencou 29,82% e teve seu pior desempenho desde agosto de 1998, quando a Rússia ameaçava a economia mundial. Das 73 empresas listadas no principal índice de ações da bolsa brasileira, nenhuma teve alta.

O coronavírus vem desacelerando a atividade económica de todo o mundo, os mercados de ações encontram-se cada vez mais instáveis, com diversos papéis caindo em velocidades recordes. Com perspectivas de uma segunda onda global da COVID-19, estaríamos próximos de um novo crash nas bolsas mundiais? Se sim, poderíamos prever antecipadamente uma queda iminente do mercado de ações?

Leia também:

A crise de 2008: pânico na economia e no mercado financeiro

Bolha financeira: o que é, como ocorre e como identificar

A recuperação econômica da “coronacrise” e o estado brasileiro

Utilizando indicadores técnicos

Os indicadores técnicos, utilizados amplamente há décadas, oferecem diferentes perspectivas sobre a força dos movimentos e direção dos preços, permitindo elaborar estratégias bem construídas e consistentes.

De modo geral, os indicadores possuem 3 funções principais, sendo elas, alertar, confirmar e prever. No artigo de hoje iremos focar em sua última e importante função, a previsão. Vamos falar de três deles:

MACD (Convergência / Divergência das Médias Móveis)

O MACD consegue definir tendências e sinalizar momentos de curto prazo. Seu valor oscila ao redor da linha zero, enquanto as médias móveis convergem, divergem ou se cruzam.

O cruzamento da Linha MACD ocorre com a linha de sinal ( média móvel exponencial de 9 períodos). Um sinal de alta ocorre quando a linha MACD sobe e corta para cima a linha de sinal.

Um sinal de baixa ocorre quando a Linha MACD desce e corta para baixo a linha de sinal. O histograma MACD representa a distância entre a Linha MACD e a Linha de Sinal, sendo positivo quando a Linha MACD está acima da de sinal e negativo quando está abaixo.

SAR Parabólico

O SAR Parabólico é um acrônimo de “Stop And Reverse”, que traduzindo significa “pare e reverta”. A principal função deste indicador é determinar a tendência dos preços de um ativo, assim como fornecer potenciais sinais de entrada e saída, os chamados pontos de reversão.

Ou seja, quando o indicador fica abaixo dos preços a ação está em tendência de alta, inversamente, quando fica acima dos preços a ação está em tendência de queda.

Aroon

O indicador de Aroon leva em conta o número de dias desde de que o preço atingiu o maior ou menor valor em um intervalo de X dias, onde X é substituído pelo valor desejado.

Desta maneira, o indicador de Aroon é composto por duas linhas chamadas de Aroon Up e Aroon Down, expressas em termos percentuais e que se movem entre 0 e 100, ou seja, quanto mais próximo de 100, mais forte será a tendência. A primeira linha procura medir a força da tendência de alta, enquanto a segunda mede a força da tendência de baixa.

Existem estágios para um sinal de uma nova tendência utilizando Aroon:

Quando Aroon Up cai para baixo de 50, é sinal de que a atual tendência perdeu a força de subida. Inversamente, se Aroon Down cair abaixo de 50, a atual tendência de queda também perdeu força.

Quando Aroon Up e Aroon Down assumem valores cada vez mais baixos e próximos, ocorre o período de consolidação dos preços, não existindo uma clara tendência.

É importante destacar que cada indicador possui a sua limitação e particularidade. Para que sua tese de investimentos seja bem fundamentada é necessário utilizar diversos indicadores em conjunto e interpretá-los com clareza e discernimento.

Utilizando indicadores econômicos

É através dos indicadores econômicos que podemos realizar uma análise do cenário micro e macro do país. Eles possibilitam entendermos de forma mais ampla se estamos no caminho certo ou a beira de uma nova crise. Igualmente a alguns indicadores técnicos, os indicadores econômicos podem nos oferecer uma parcial previsão do futuro dos mercados.

Indicador Coincidente de Desemprego (ICD)

O aumento do desemprego ocorre em meio à pandemia do novo coronavírus, que tem impactado fortemente a economia e o mercado de trabalho dos países. O ICD, calculado pela Fundação Getúlio Vargas, é um indicador com sinal semelhante ao da taxa de desemprego, ou seja, quanto menor o número, melhor o resultado.

Esse indicador impacta diretamente na dinâmica da economia e no padrão de consumo dos brasileiros, diminuindo a demanda e falindo empresas.

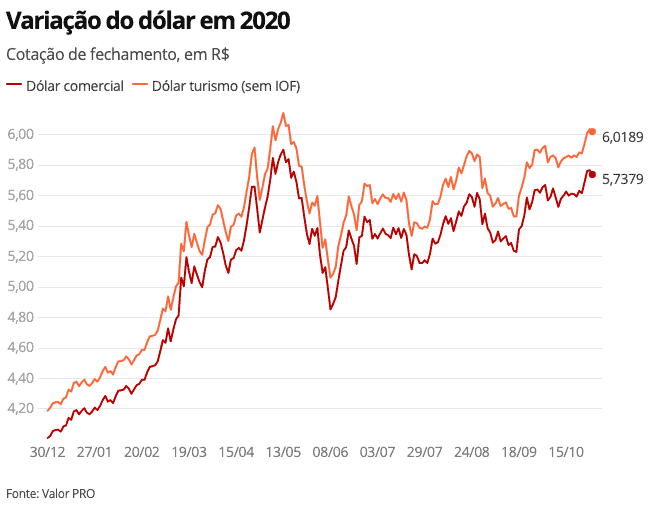

Taxa de Câmbio

Indica o preço da moeda nacional que oscila conforme oferta e demanda. Os sucessivos recordes do dólar em relação ao real colocam o Brasil como o país com a moeda de maior desvalorização em 2020.

Com isso, uma moeda fraca afeta os preços dos importados, assim como os preços dos bens produzidos nacionalmente, tendo em vista que será necessário ter uma maior quantidade de moeda para adquirir o mesmo bem.

PIB

O Produto Interno Bruto tem como objetivo metrificar a atividade econômica de uma região, indicando crescimento ou recessão.

Com o patamar da dívida pública praticamente igual ao da produção, o Governo pode chegar a não conseguir honrar com as suas obrigações fiscais, hoje o tamanho do endividamento brasileiro é considerado alto para um país ainda emergente.

Esse queda constante do PIB gera aumento do desemprego, diminuição da renda familiar, redução da taxa de lucro, aumento do número de falências e queda dos níveis de investimentos.

Conclusão

Observamos no contexto macroeconômico que não há uma solução definitiva, os Bancos Centrais continuam diminuindo a taxa de juros e imprimindo mais dinheiro, fazendo com a economia alterne entre períodos de crescimento relativamente rápido e períodos de relativa estagnação e declínio.

Com relação aos indicadores técnicos, observamos que são excelentes ferramentas de análise, todavia, eles não podem nos informar com precisão quando será o próximo crash.

Por essa razão caro leitor, recomendo que aumente seu grau de desconfiança para ideias aparentemente muito boas, mas com execução questionável, oferecendo rentabilidade garantida.

Sempre se baseie nos fundamentos, escolha bem seus papéis atrelados em resultados concretos, saúde da empresa, gestão passiva e diversificação. Somente assim a probabilidade de retornos no longo prazo se constituirá.